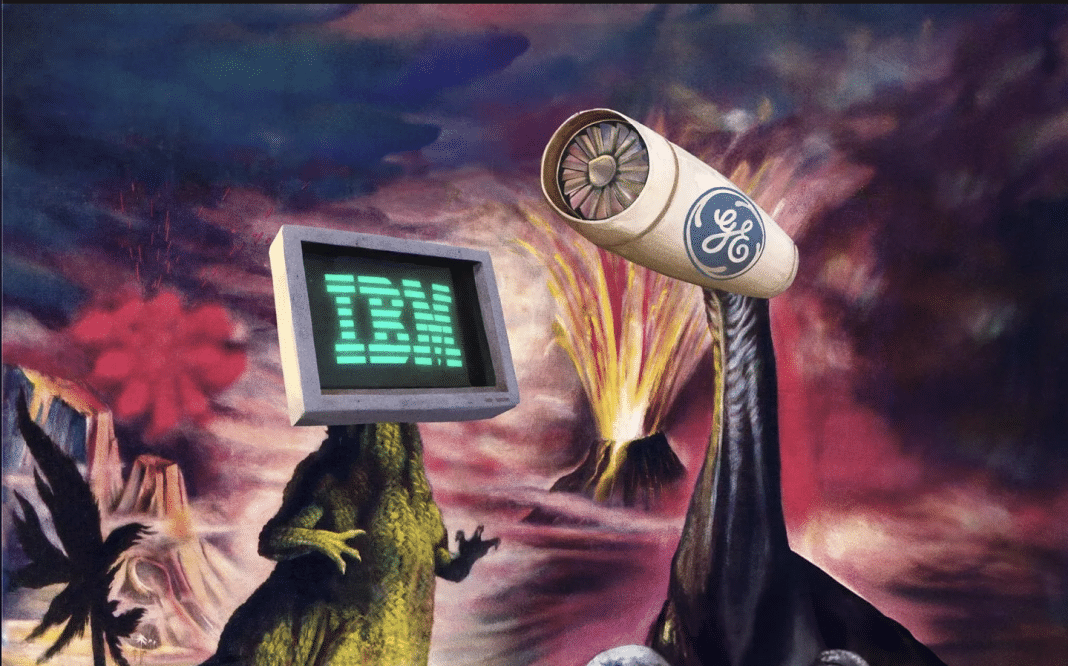

Autrefois considérées comme les joyaux de la couronne de l’indice des valeurs vedettes, GE et IBM ont été laissées pour mortes après des années d’erreurs de gestion. Mais ces vieux géants se débarrassent de la rouille et regagnent le terrain perdu il y a dix ans.

Alors que tous les yeux sont rivés sur les sept mégatechs, GE et IBM – autrefois les plus bleues des blue chips – remontent furtivement dans les classements, se débarrassant d’une décennie de rouille.

À l’aube des années 2000, GE et IBM occupaient encore les premières places du classement Forbes des plus grandes entreprises de la planète. General Electric, membre du Dow Jones depuis 1896, était un conglomérat solide et diversifié qui se développait à l’époque de l’engouement pour les « dotcoms », en rachetant des entreprises allant de NBC à Kidder Peabody. Lorsque Jack Welch, son emblématique directeur général de longue date, prit sa retraite en 2001, sa capitalisation boursière avait dépassé les 600 milliards de dollars. International Business Machines, ayant rejoint l’indice un peu tardivement, en 1932, a été l’entreprise américaine la plus précieuse pendant la majeure partie des années 1970 et 1980. Au cours des années 1970 et 1980, sa capitalisation boursière a varié de 22,35 milliards de dollars en septembre 1974 à 105,9 milliards de dollars en août 1987, deux mois avant le krach boursier du « lundi noir ».

Toutefois, ces géants du XXe siècle ont connu des difficultés au début du nouveau millénaire. L’énorme GE Capital de General Electric, à fort effet de levier, comprenant un important portefeuille de prêts à risque, a été mis à genoux pendant la crise financière et a fini par être démantelé et vendu. En outre, une nouvelle génération d’entreprises technologiques a rapidement dépassé ces valeurs sûres sur un grand nombre de marchés, y compris l’informatique dématérialisée.

Aujourd’hui, plus de vingt ans après leur apogée, GE et IBM préparent leur propre retour sur le devant de la scène. Exclue du Dow Jones en 2018 après un marathon de 111 ans, GE flirte avec son cours boursier le plus élevé depuis la crise financière, désireuse de laisser derrière elle une chute de sept ans. IBM suit une trajectoire similaire, se rapprochant d’un pic boursier qu’elle a atteint pour la dernière fois il y a plus de dix ans. Entre 2016 et 2018, les actions de GE ont chuté de 75 % et IBM n’a pas fait beaucoup mieux, avec une baisse de 32 %, alors que le Dow Jones a progressé de 18 %. Aujourd’hui, les choses se sont inversées : La valeur de GE a triplé depuis 2018, et celle d’IBM a bondi de 82 %, dépassant toutes deux l’augmentation de 67 % du Dow Jones.

LES ANCIENNES VALEURS SÛRES FONT LEUR RETOUR

Après des années de retard, les cours des actions de GE et d’IBM dépassent à nouveau ceux de la moyenne industrielle Dow Jones

Ces deux dinosaures du Dow Jones connaissent-ils une résurgence éphémère ou entament-ils une ascension régulière pour revenir sur le devant de la scène ?

La hausse des cours des actions de GE et d’IBM n’est pas aussi simple que le suggèrent leurs résultats financiers. Certes, des résultats financiers plus solides donnent une belle image et pourraient facilement expliquer l’envolée de leurs actions. Pourtant, la réalité est plus nuancée. GE, par exemple, a déclaré une perte de 799 millions de dollars en 2022, mais a rebondi avec un bénéfice de 10,2 milliards de dollars en 2023, dont une grande partie provient de la manne de 5,6 milliards de dollars générée par la scission de son unité de soins de santé. IBM a connu ses propres difficultés, absorbant une perte de 5,9 milliards de dollars en 2022 pour se débarrasser de 16 milliards de dollars d’engagements de retraite envers Met Life et Prudential. Pourtant, en 2023, ses bénéfices avaient augmenté de près de 2 milliards de dollars sur la base des GAAP.

Big Blue

Chilton Investment Company, une société d’investissement multi-stratégies basée à Stamford, Connecticut, qui gère plus d’un milliard de dollars d’actifs, a investi environ 50 millions de dollars dans IBM au cours du deuxième trimestre 2023, alors que les actions s’échangeaient autour de 130 dollars, selon une déclaration réglementaire. Ils ont été acheteurs au cours de chaque trimestre suivant. Depuis leur premier achat, les actions d’IBM ont bondi de 50 %.

Jennifer Foster, co-responsable des investissements chez Chilton depuis 2016, a noté que le scepticisme de longue date sur la capacité d’IBM à relancer la croissance des revenus a tenu à l’écart de nombreux autres investisseurs. Entre 2011 et 2020, le chiffre d’affaires annuel de l’entreprise a été divisé par deux, passant de 107 milliards de dollars à 55 milliards de dollars, parce qu’elle n’a pas su s’imposer lors de la ruée vers l’informatique en nuage qui a changé le destin d’Amazon, d’Alphabet et de Microsoft. La part d’IBM sur le marché des services de traitement et d’hébergement des données s’est effondrée. Alors qu’elle contrôlait 11 % du marché en 2019, soit près du double de son concurrent le plus proche à l’époque, Salesforce, sa part est tombée à 6,9 % en 2023. Cela lui permet de conserver la première place, mais la place juste devant Amazon – pour l’instant, selon les données d’IBISWorld.

Alors que sa domination sur le marché commençait à s’effriter, le moral des employés du siège d’IBM à Armonk, dans l’État de New York, s’est lui aussi dégradé. La note de l’entreprise sur Glassdoor, le site qui permet aux employés de noter leurs employeurs, était de 3,6 sur cinq à la fin de 2018. Aujourd’hui, elle se situe à 4,1, devant des poids lourds de la tech comme Meta et Oracle, et à égalité avec Salesforce. Ce changement est visible même pour les personnes extérieures. La curiosité de Foster pour l’action IBM a été piquée après qu’un ami a partagé des idées après avoir assisté à la conférence 2023 Think de l’entreprise à Orlando.

« Nous nous sommes intéressés à l’action parce qu’une très bonne amie, qui est un excellent investisseur dans le domaine de la technologie, a assisté à la conférence IBM Think l’année dernière », explique M. Foster. « Elle m’a dit, après y être allée, que les gens qui travaillent chez IBM sont un peu plus élevés que la normale. Je me suis dit que c’était un commentaire intéressant. J’ai suivi l’action pendant des années et des années, mais nous n’avons jamais investi à long terme parce que nous ne pouvions pas être sûrs que le chiffre d’affaires allait commencer à augmenter.”

Interrogé sur le commentaire de M. Foster, James Kavanaugh, directeur financier d’IBM, a déclaré que les perspectives plus optimistes étaient mesurables.

« Vous pouvez voir le changement de sentiment général du point de vue des investisseurs, du point de vue des clients et dans les scores d’engagement de nos employés », a déclaré M. Kavanaugh. « Ils reflètent tous des perspectives plus positives. Nous sommes une entreprise fondamentalement différente et il y a beaucoup d’élan ».

Le grand tournant pour la croissance du chiffre d’affaires, selon Foster, s’est produit avec l’acquisition de Red Hat en 2019 pour 34 milliards de dollars. Red Hat, connu pour sa plateforme de gestion de données cloud open-source, a contribué à faire passer les revenus logiciels d’IBM de 18,5 milliards de dollars en 2018 à 26,3 milliards de dollars l’année dernière. Mais plus encore, cette opération a également ouvert la voie à l’ascension d’Arvind Krishna au poste de directeur général.

« Beaucoup de gens, y compris moi-même, étaient sceptiques quant à l’accord avec Red Hat », déclare Foster. « Avaient-ils payé trop cher ? S’agissait-il d’une opération intelligente ? Mais les choses ont rapidement commencé à bien se passer avec IBM. En 2020, le conseil d’administration a nommé Arvind Krishna au poste de PDG d’IBM. Arvind était l’architecte de l’accord avec Red Hat. Et je pense qu’une partie de cette information s’est perdue dans la confusion Covid de l’époque. Arvind Krishna est un homme intéressant parce qu’il travaille chez IBM depuis longtemps, mais c’est un technologue”.

Krishna, titulaire d’un doctorat en génie électrique de l’université de l’Illinois, était vice-président principal et directeur d’IBM Research, où il dirigeait trois mille scientifiques répartis dans les douze laboratoires de recherche que comptait alors l’entreprise. Avant Krishna, la plupart des directeurs généraux d’IBM avaient une formation commerciale pour compléter leur cursus d’ingénieurs. Tom Watson lui-même a grandi dans le secteur de la vente. John Akers, Lou Gerstner et Sam Palmisano étaient des managers professionnels, et même Ginni Rometty, ingénieur système diplômée en informatique, s’est fait les dents dans le domaine du conseil. « Krishna a compris la stratégie de Red Hat et ce que Red Hat pouvait apporter à IBM », explique Foster. « Ce qu’il a apporté, c’est un système d’exploitation moderne dont IBM avait besoin. Red Hat a apporté de la pertinence à IBM.”

Kavanaugh, d’IBM, a expliqué l’accord avec Red Hat comme un pari sur le fait que le paysage de l’informatique en nuage changerait radicalement une fois que l’accaparement initial des terres s’estomperait. IBM jouait sur le long terme, attendant que les entreprises et le marché s’alignent sur la vision qu’elle considérait comme inévitable.

« IBM Blue et Red Hat Red étaient mieux ensemble », explique M. Kavanaugh. « Si l’on remonte au milieu de l’année 2018, lorsque nous avons annoncé l’acquisition, on peut dire que nous n’étions qu’au cinquième anniversaire de la première phase de l’expansion du cloud. Le monde se dirigeait vers le cloud public. AWS, Microsoft, Google allaient être les gagnants. Nous avions un point de vue différent. Nous pensions que le monde serait multi-cloud, avec des entreprises utilisant plusieurs fournisseurs de services. Elles auraient besoin de quelqu’un comme Red Hat pour gérer cette infrastructure. Aujourd’hui, le monde est multicloud ».

Moshe Katri, analyste de Wedbush Securities qui suit IBM, a un point de vue plus réservé sur l’acquisition de Red Hat et l’avenir d’IBM. Il a conservé une note neutre sur l’action, fixant un objectif de prix de 140 à 25 % en dessous de son cours actuel. M. Katri indique que depuis l’acquisition, la croissance de Red Hat s’est ralentie, mais note que sa contribution aux revenus persistants intéresse les investisseurs.

« Il ne s’agit pas d’une histoire d’hypercroissance », déclare Katri. « IBM reste une entreprise à croissance faible ou moyenne à un chiffre.”

Le simple fait de réaliser une croissance régulière du chiffre d’affaires pourrait suffire à soutenir l’élan de l’action IBM, surtout si l’on tient compte du rendement du dividende de 3,4 % de l’action. En ce qui concerne le prochain catalyseur de l’entreprise, le directeur financier d’IBM, M. Kavanaugh, a répondu rapidement : « L’IA générique, l’IA générique et l’IA générique. La deuxième chose, c’est que nous avons investi dans l’informatique quantique et que nous avons un avantage de premier plan dans ce domaine.”

General Electric

Si l’histoire d’IBM est une addition, celle de GE est une soustraction.

Larry Culp, devenu le premier PDG extérieur de GE en octobre 2018, a méthodiquement inversé les acquisitions de ses prédécesseurs, réduisant GE par des ventes d’actifs et un plan audacieux visant à diviser le conglomérat en trois entités distinctes. La stratégie agressive de Culp vise à sculpter GE sous une forme qu’elle n’a sans doute jamais revêtue auparavant : allégée et ciblée.

GE a abandonné les achats tape-à-l’œil au profit de ventes intelligentes afin de s’attaquer à une dette colossale. Il est difficile de comparer l’ancien et le nouveau niveau d’endettement de GE en raison de l’ombre de GE Capital (l’unité financière a été en grande partie démantelée vers 2015), mais les chiffres sont stupéfiants : la dette est passée de plus de 500 milliards de dollars en 2009 (pour donner un ordre d’idée, c’est à peu près la taille de la dette nationale actuelle de la Turquie) à un montant gérable de 23 milliards de dollars aujourd’hui.

La future GE se concentrera exclusivement sur l’aérospatiale et la défense. Sa division biopharmaceutique a été vendue à Danaher, que le PDG Larry Culp a dirigé de 2000 à 2014, pour 20 milliards de dollars en 2020. Son unité de soins de santé a été scindée en 2023, tandis que le segment de l’énergie, rebaptisé GE Vernova, devrait être négocié en tant qu’action à part entière le 2 avril.

Selon Ken Herbert, analyste spécialisé dans l’aérospatiale chez RBC Capital Markets, les conditions sont réunies pour que l’activité aérospatiale de GE – qui sera cotée sous le symbole GE – prospère. Herbert considère actuellement la société comme un « achat » avec un objectif de prix de 180 dollars.

« Ils créent une action pure, à grande capitalisation, dans le domaine de l’aérospatiale et de la défense à un moment où il y a une pénurie d’options de qualité », dit Herbert. « Le marché des services aérospatiaux s’est enflammé. Les gens volent davantage alors que d’autres fabricants de moteurs accusent des retards dans la livraison de pièces pour les nouveaux moteurs. Les compagnies aériennes accordent une réelle importance aux anciens moteurs. C’est exactement ce qui convient à GE. GE aerospace fonctionne à plein régime alors que ses concurrents sont en difficulté ».

Mais si les actions de GE montent en flèche, confortant la décision de M. Culp de découper l’entreprise en morceaux, des sceptiques subsistent.

Georges Ugeux, fondateur de Galileo Global Advisors, une société de conseil en stratégie d’entreprise, et ancien directeur général pour l’Europe de l’ancienne banque d’investissement de GE, Kidder, Peabody & Co, estime qu’il n’est pas encore certain que la stratégie de démantèlement de l’entreprise en vaille la peine à long terme.

« La scission des entreprises est une opération chirurgicale », déclare M. Ugeux. « La chirurgie a un coût élevé, elle crée de la douleur. À moins d’avoir une très bonne raison de le faire, il faut l’éviter. Mais c’est l’un des plus grands jeux auxquels se livrent les banquiers d’affaires. Culp écoutait les banquiers ».

Pour Ugeux, la récente remontée de GE est un rebond après une année 2022 désastreuse, au cours de laquelle son EBITDA annuel sur la base des GAAP a atteint son niveau le plus bas depuis 1985.

« La croissance du prix de l’action était une réaction normale à la mauvaise année 2022. Elle a été motivée par les résultats, mais l’entreprise a conservé le multiple de 20 fois le rapport cours/bénéfice, il a simplement été appliqué à de meilleurs chiffres. La question que je me pose maintenant est la suivante : si j’achète des actions GE et que j’ai une part de toutes ces autres activités après les scissions et les ventes, cela vaudra-t-il plus ou moins que GE aujourd’hui ? 2022 a été une mauvaise année, fortement affectée par les coûts de restructuration. 2023 a été une année de reprise. En 2024, nous verrons ce qu’ils peuvent faire ».

Herbert de RBC suggère que GE pourrait bientôt se tourner à nouveau vers les acquisitions ou commencer à restituer du capital aux actionnaires par le biais de rachats ou d’une augmentation des dividendes. GE verse actuellement un dividende de 0,08 $ par trimestre, soit un rendement annuel de 0,19 %. Suite à la scission de son unité d’énergie en avril, il prévoit que l’attention de GE se déplacera vers une « allocation de capital » stratégique.

« Que vont-il faire de toutes ces liquidités? », dit Herbert. « On pourrait assister à une période de consolidation, mais Larry Culp et l’équipe de direction auront quelques flèches dans le carquois.”