Les comptables ont certifié que le groupe Tingo disposait de 462 millions de dollars en banque. La SEC affirme qu’il ne s’agissait que de 50 dollars. Les vendeurs à découvert se réjouissent.

La société Hindenburg Research, connue pour ses enquêtes sur les escroqueries, s’est attaquée en juin à une obscure société nigériane du nom de Tingo Group. Hindenburg a publié un rapport dont le titre laissait peu de place à l’imagination : « Faux agriculteurs, faux téléphones et fausses finances : l’empire nigérian qui n’en est pas un ». Mais Hindenburg ne s’est pas contenté de qualifier Tingo d’escroquerie manifeste. Le vendeur à découvert a également braqué les projecteurs sur l’auditeur qui a approuvé les états financiers de Tingo, remettant en question sa compétence, et peut-être sa volonté, de voir la vérité.

« Les problèmes liés aux états financiers de Tingo sont suffisamment flagrants pour que n’importe quel étudiant en finance à demi-conscient et souffrant d’une grave perte de vision puisse les déceler », a écrit M. Hindenburg. « Ces problèmes n’étaient apparemment pas assez flagrants pour l’auditeur de la société.”

L’auditeur en question était Deloitte, le mastodonte des quatre grands cabinets comptables, dont le chiffre d’affaires annuel s’élève à 65 milliards de dollars et dont le réseau mondial s’étend d’Amsterdam à Zhengzhou.

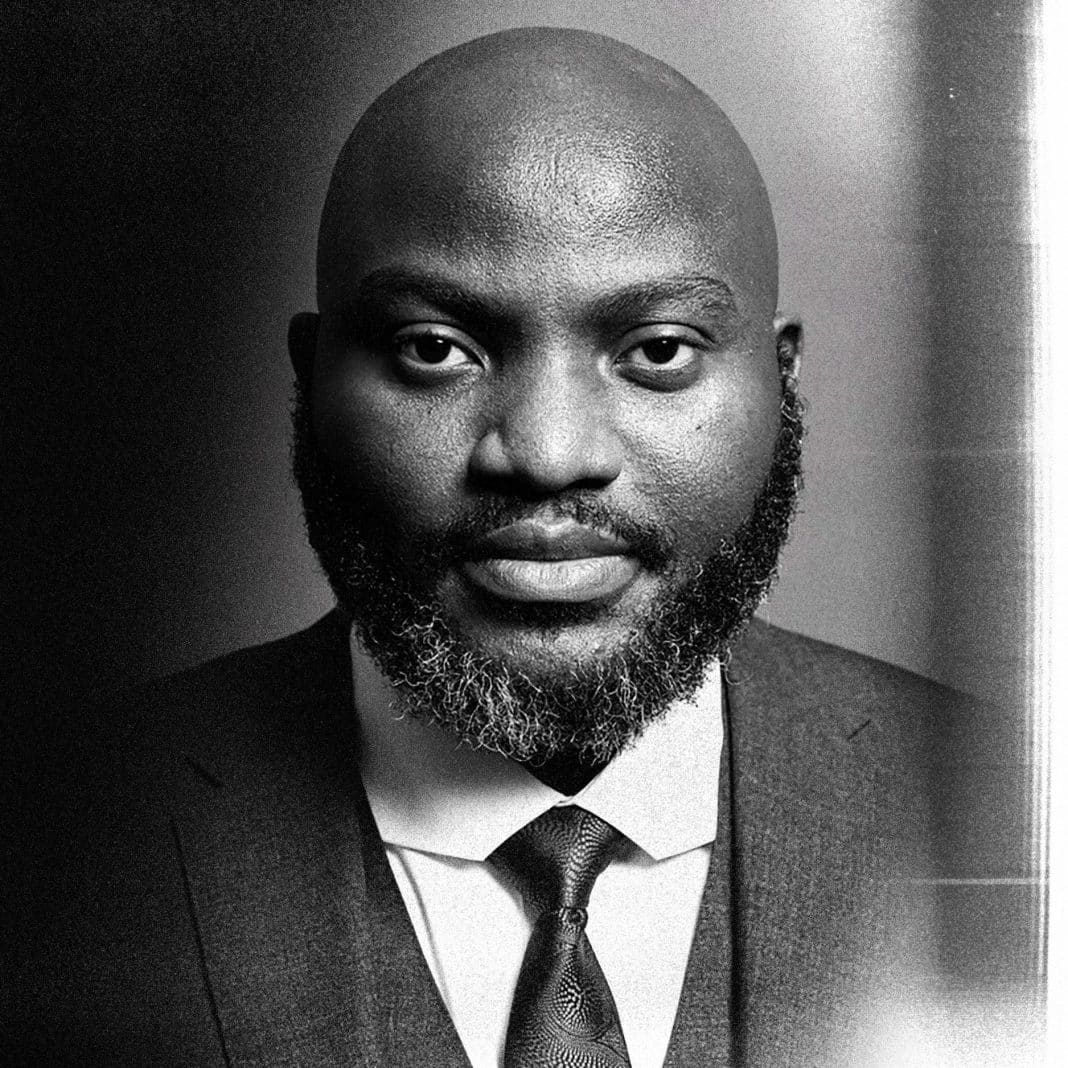

En novembre, alors que les actions de Tingo avaient déjà chuté d’environ 80 %, réduisant à néant plus de 700 millions de dollars de valeur marchande, la saga de Tingo a pris un tournant décisif. La Securities and Exchange Commission (Commission des opérations de bourse) est entrée en scène et a freiné les transactions boursières de Tingo. En décembre, la SEC a accusé Dozy Mmobuosi, PDG de Tingo, de « fraude massive ». Les choses n’ont fait qu’empirer ce mois-ci, lorsque l’autorité de régulation a ajouté des accusations de fraude en matière de valeurs mobilières à l’acte d’accusation. Selon la plainte civile de la SEC, Tingo, dont les comptes audités faisaient état d’un trésor de 462 millions de dollars caché dans des banques nigérianes, ne disposait en réalité que de 50 millions de dollars.

Les auditeurs sont censés être les sources d’information les plus fiables du monde financier, armés de calculatrices et assermentés pour détecter les malversations fiscales. Un survol de l’histoire révèle une autre histoire : trop souvent, les auditeurs, qui sont rémunérés par les clients qu’ils examinent, ne parviennent pas à creuser sous la surface et se contentent d’approuver des incohérences et des problèmes apparemment évidents dans les états financiers. Pire encore, certains diraient même qu’ils font partie du problème, soit parce qu’ils ne sont pas assez perspicaces, soit parce qu’ils détournent le regard devant les affirmations scandaleuses de leurs clients.

« En tant qu’observateurs extérieurs, nous aimerions penser que les auditeurs recherchent les fraudes, mais la détection des fraudes ne fait pas partie de leur mandat », a déclaré à Forbes Matthias Breuer, professeur de comptabilité à la Graduate School of Business de l’université de Columbia. « Les auditeurs n’abordent pas leur travail dans un état d’esprit conflictuel. Leur mandat n’est pas d’être un dénonciateur, et c’est pourquoi ce sont généralement les initiés et les vendeurs à découvert qui découvrent ces problèmes. »

Besoin de quelques exemples ? Ernst & Young, après avoir approuvé d’un signe de tête les comptes de Wirecard, n’a pu qu’assister à l’implosion de l’entreprise allemande suite à la disparition de 2,08 milliards de dollars. Vous souvenez-vous d’Arthur Andersen ? Autrefois géant de l’audit, il s’est effondré sous le poids de son implication dans la fameuse faillite d’Enron. Et n’oublions pas la tristement célèbre saga 1MDB, qui a mobilisé le trio Ernst & Young, KPMG et Deloitte, alors que des milliards destinés au développement de la Malaisie ont été dépensés en fêtes somptueuses, en biens immobiliers opulents et en cachettes de Monets et de Van Goghs. Cette affaire a coûté à Deloitte 80 millions de dollars lors de son règlement avec le pays en 2021, une somme considérable, mais qui n’est rien comparée aux 150 millions de dollars qu’elle a versés au gouvernement américain en 2018 pour son rôle dans l’audit du prêteur hypothécaire en faillite Taylor, Bean & Whitaker.

Défaillances habituelles

Les échecs d’audit, malgré leur coût en termes d’argent et de réputation pour les auditeurs, sont pratiquement routiniers. Une étude réalisée en 2020 par l’Association of Certified Fraud Examiners a montré que les auditeurs découvrent moins de 4 % des fraudes. Il s’agit là d’un triste bilan, certes, mais il y a quelques raisons qui expliquent pourquoi cela a du sens.

Tout d’abord, selon M. Breuer, de l’université Columbia, l’audit est une activité assez classique qui consiste à émettre une opinion sur la conformité des états financiers des entreprises avec les normes comptables et sur la solidité des contrôles financiers mis en place par les entreprises. C’est une affaire simple, sans fioritures, et c’est exactement ce que le monde de l’audit préfère.

Ce qui s’est passé dans le secteur de l’audit, c’est qu’ils ont fait pression pour faire des exercices « check-the-box » afin de limiter leur responsabilité légale », a-t-il déclaré à Forbes. « Ils essaient simplement de satisfaire aux normes d’audit, ils n’essaient pas nécessairement d’attester de la véritable réalité économique de l’entreprise.

Deuxièmement, malgré leur expertise, les auditeurs sont souvent démasqués par des entreprises prêtes à leur mentir. Les entreprises peuvent concocter un enchevêtrement de documents fictifs, cacher des informations essentielles ou concevoir des stratagèmes si élaborés qu’il est pratiquement impossible de les déchiffrer sans l’aide d’un dénonciateur.

Mais l’affaire Tingo de Deloitte n’est pas une affaire que l’on peut balayer d’un revers de main avec les excuses habituelles. Elle se distingue par le fait que M. Hindenburg, accompagné d’une équipe de détectives Internet indépendants, a réussi à percer la fumée et les miroirs sans l’aide d’un initié.

L’exposé de Hindenburg sur Tingo, auquel font écho les allégations de la SEC, laisse entrevoir un problème plus troublant. Les auditeurs sont payés par les entreprises qu’ils sont censés garder honnêtes. (Tingo a versé 1,6 million de dollars en honoraires d’audit en 2022.) Cette situation peut conduire les auditeurs à jouer la carte de la sécurité, en évitant les questions difficiles qui pourraient contrarier un client qui paie.

Comment Deloitte, le poids lourd de l’audit qui surveille les comptes de Tingo, a-t-il pu passer à côté d’une escroquerie que Hindenburg, une personne extérieure, a qualifiée de douloureusement évidente ?

La réponse réside peut-être dans la personne qui tenait la loupe de Deloitte. Tingo, dont les activités se situaient entre le Nigeria et le Nasdaq à New York, n’a pas été contrôlée par l’équipe de Deloitte au Nigeria. C’est la branche israélienne de Deloitte, Brightman Almagor Zohar & Co, qui a certifié les comptes. Cela laisse perplexe, d’autant plus que, comme l’a souligné M. Hindenburg, Tingo n’a pas vraiment fait d’affaires en Israël. Pourquoi ne pas faire appel à des auditeurs qui travaillent là où l’action se déroule ? Cela ressemble presque à une démarche visant à maintenir les auditeurs juste assez loin pour qu’ils ne tombent pas sur quelque chose qu’ils n’auraient pas dû voir.

En réponse aux questions de Forbes, un porte-parole de Deloitte Israël s’est refusé à tout commentaire, déclarant que « les normes professionnelles nous interdisent de commenter les affaires des clients ». Tingo n’a pas répondu à une demande de commentaire.

Un écart étonnant

L’écart entre ce que Deloitte a certifié – 461,7 millions de dollars – et le solde de trésorerie réel de 50 dollars de Tingo était « étonnant », a déclaré Ed Ketz, professeur de comptabilité au Smeal College of Business de Penn State, dans un courriel adressé à Forbes. « Le compte de trésorerie est le compte de bilan le plus important et l’un des plus faciles à vérifier », a-t-il ajouté. « On se demande comment Deloitte Israël a pu manquer cela.”

Selon Stephani Mason, professeur de comptabilité au Driehaus College of Business de l’université DePaul, la vérification de la trésorerie d’une entreprise est un élément fondamental du processus d’audit et l’une des cases que les auditeurs sont censés vérifier.

« Dans le cadre d’un audit, il y a des choses assez fondamentales qui doivent être faites », a déclaré Stephani Mason à Forbes. « L’une d’entre elles consiste à confirmer les soldes de trésorerie en envoyant un formulaire directement à la banque du client. La norme stipule essentiellement que l’auditeur doit vérifier le compte bancaire de manière indépendante.

On pourrait penser que la solution la plus évidente serait de renforcer les normes relatives à la vérification des soldes bancaires déclarés par les entreprises. Mais le simple fait de renforcer les normes pourrait ne pas mettre un terme à la tromperie. En fait, les universitaires affirment que le fait de presser le ballon de la fraude ne le dégonfle pas, mais pousse simplement l’air chaud ailleurs.

Un article publié en 2021 par des chercheurs de l’université du Minnesota et de l’université de l’Indiana, intitulé « Everlasting Fraud », expose la situation. La fraude, disent-ils, change de forme, se transforme constamment, car les entreprises rusées gardent une longueur d’avance sur les régulateurs dans un jeu incessant du chat et de la souris. Alors que les régulateurs sont occupés à tirer les leçons de vieilles escroqueries telles que la créativité clandestine d’Enron, des sociétés telles que Wirecard, et prétendument Tingo, se lancent hardiment dans la fabrication de faux soldes bancaires. Il s’agit d’une démarche audacieuse, d’un pari tellement évident que les auditeurs pourraient penser qu’aucune entreprise n’essaierait de le faire, et qu’ils ne le vérifieraient même pas.